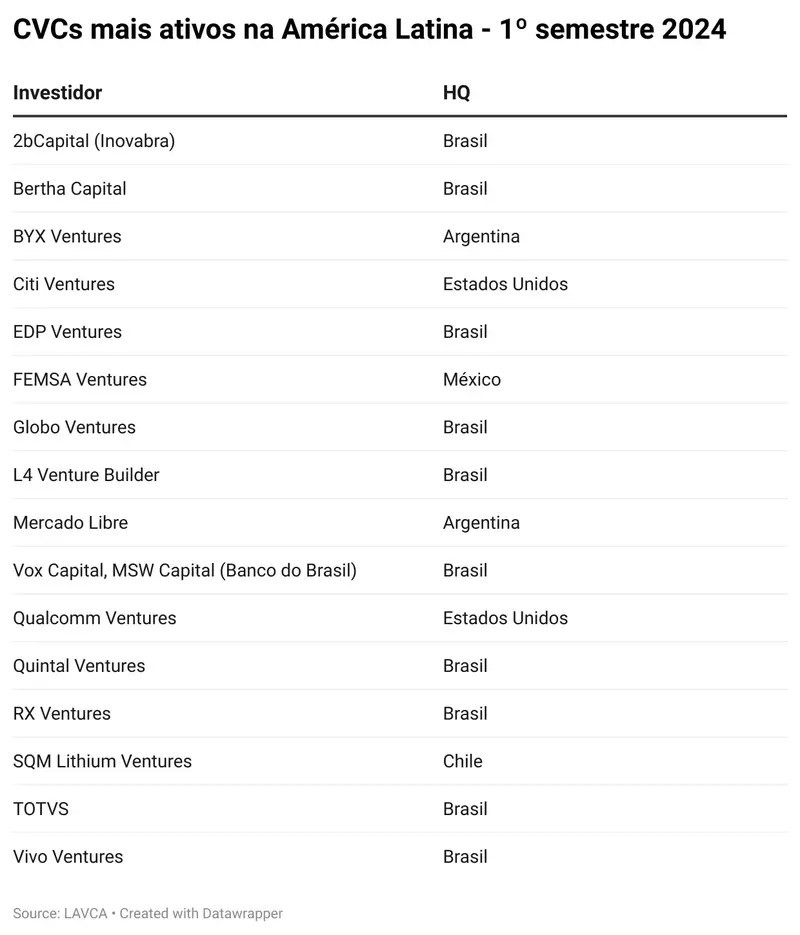

O corporate venture capital (CVC) foi responsável por cerca de um quarto dos deals do venture capital na América Latina no primeiro semestre de 2024, segundo dados divulgados pela Associação de Investimento em Capital Privado na América Latina (LAVCA). E, de acordo com a entidade, as gestoras brasileiras foram responsáveis por boa parte desses negócios. Entre os 16 fundos de CVC mais ativos no período, 10 são brasileiros.

Do total de rodadas registradas no primeiro trimestre do ano, 25% foram de CVC – volume que se manteve relativamente estável com relação a 2023, quando a participação do corporate no número de deals foi de 26%. Em termos de volume, o CVC correspondeu a 19% do valor registrado na primeira metade de 2024, uma queda com relação ao ano passado, quando essa participação foi de 24%.

Entre os fundos brasileiros no ranking dos mais ativos no primeiro semestre estão a 2bCapital, gestora de private equity controlada pelo Bradesco, além da Bertha Capital, EDP Ventures, Globo Ventures, L4 Venture Builder, o CVC do Banco do Brasil com Vox Capital e MSW, e, ainda, Quintal Ventures, RX Ventures, o CVC da TOTVS e Vivo Ventures.

Durante a apresentação dos dados, Carlos Ramos de la Vega, diretor de Venture Capital da LAVCA, ressaltou que é possível observar um reequilíbrio das alocações, o que pode ser considerado um movimento natural, em razão do ciclo atual do mercado. Ao mesmo tempo, é possível observar as corporações comprometendo um volume consistente de capital em relação ao número de deals.

“Não temos visto as corporações liderando as mega rodadas, como vemos nos Estados Unidos, por exemplo. Mas definitivamente temos visto as corporações atuando de forma extensiva. É importante pontuar que muitas corporações criaram seus veículos de venture capital no topo do ciclo, e algumas delas ainda estão tentando digerir os markdowns, ou potenciais markdowns, que podem ver como parte de sua estratégia, antes que se comprometam com investimentos adicionais”, avalia Carlos.

Segundo o diretor de VC, é possível que haja uma retração dos investimentos, em especial de corporações de médio porte, mas a tendência é de continuidade dos investimentos de grandes companhias, como Mercado Livre, Vivo, entre outras.

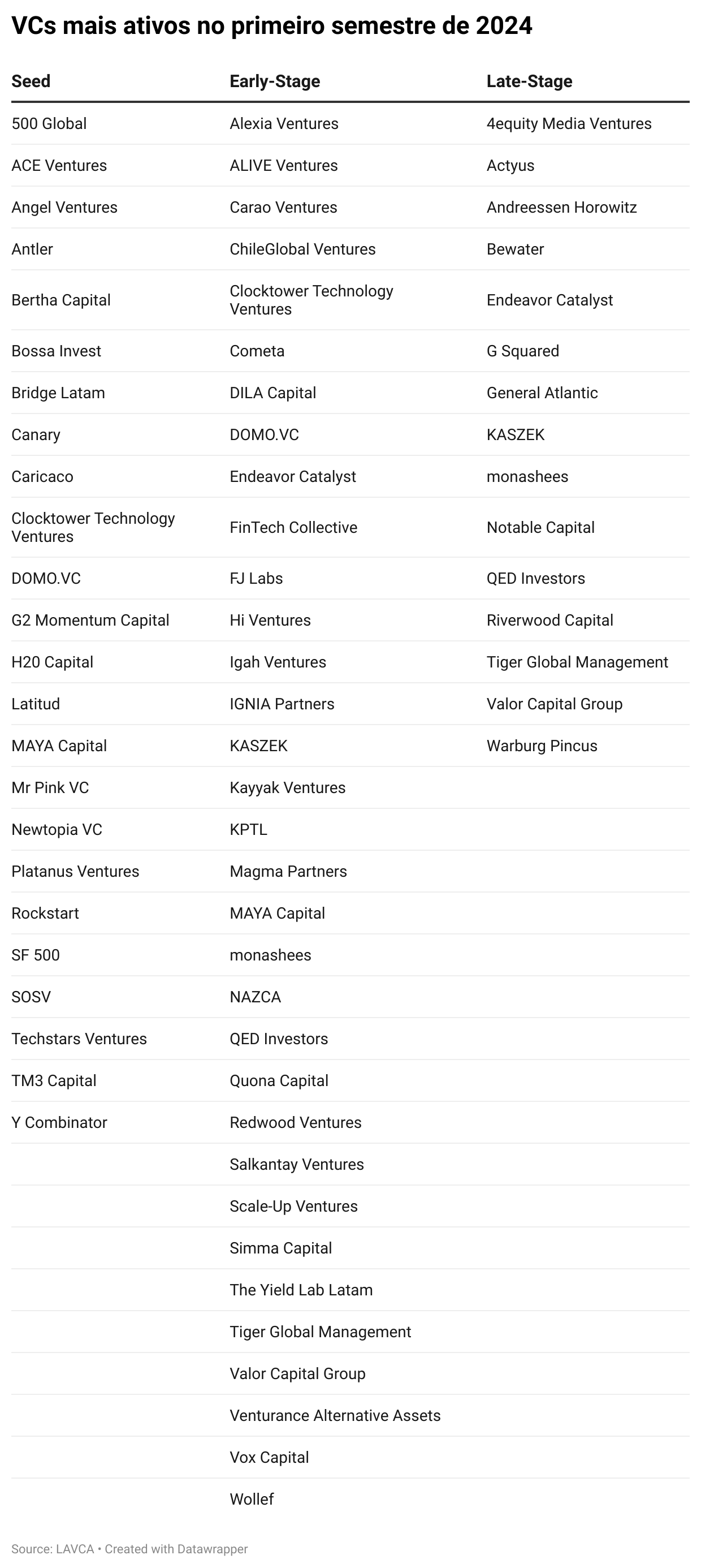

Com relação aos investimentos de venture capital, o levantamento da LAVCA aponta que as gestoras têm sido mais ativas no Seed e no early-stage, e menos no late-stage.